Alternatywne Fundusze Inwestycyjne (AFI), czyli fundusze alternatywne, oferują inwestorom możliwość alokacji kapitału w aktywa inne niż klasyczne fundusze inwestycyjne. Zakładanie takiego funduszu, zwłaszcza w Polsce lub Luksemburgu, wiąże się z wieloma wymogami prawnymi, regulacyjnymi oraz operacyjnymi. Oto kluczowe kroki i informacje, które pomogą zrozumieć proces tworzenia funduszu alternatywnego z perspektywy platformy Fundequate.

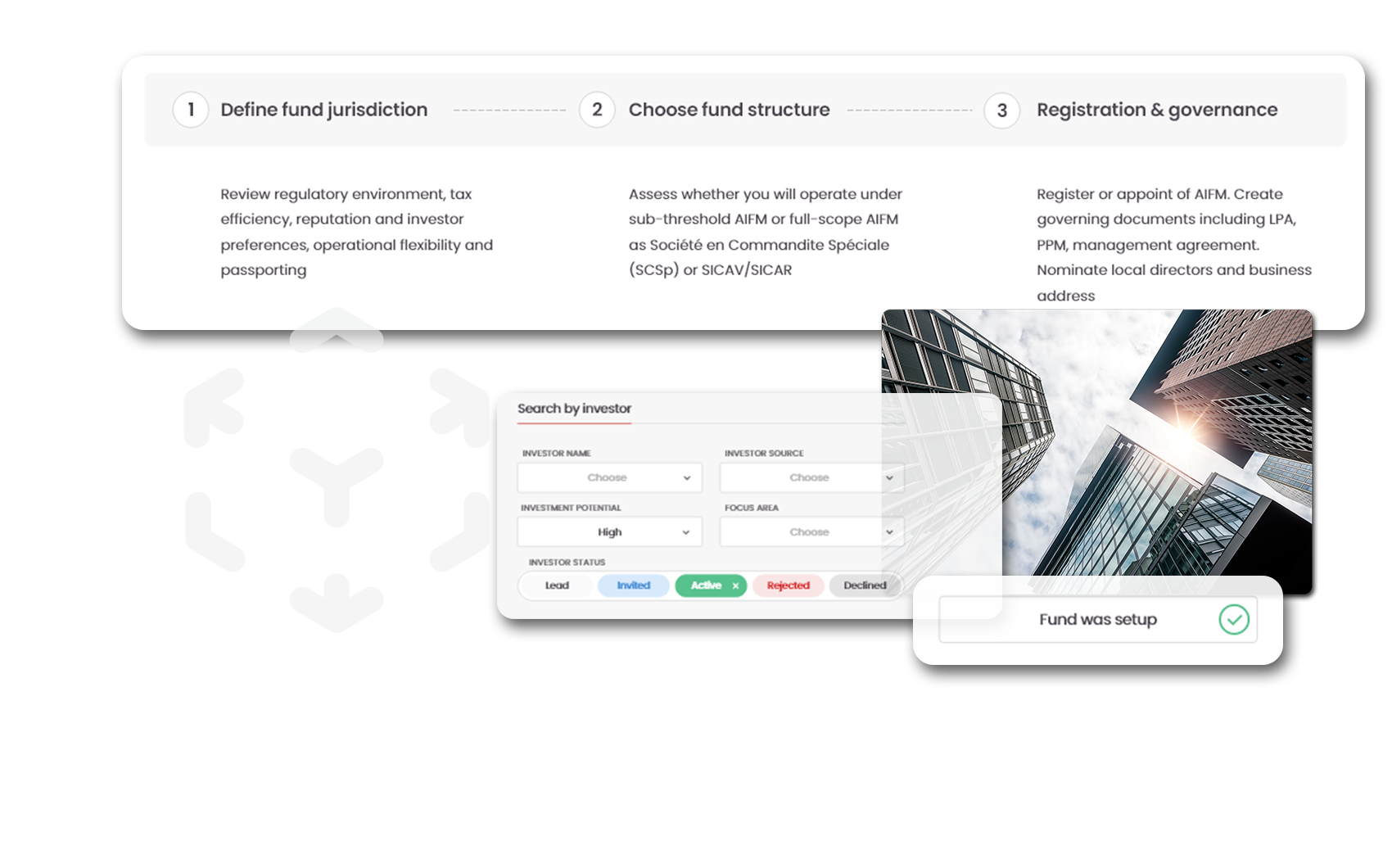

1. Wybór Jurysdykcji: Polska czy Luksemburg?

Polska i Luksemburg to popularne lokalizacje dla zakładania AFI ze względu na ich różne podejścia regulacyjne i korzyści dla inwestorów. Luksemburg, jako centrum finansowe UE, oferuje przejrzyste struktury regulacyjne i silną ochronę prawną, co przyciąga międzynarodowych inwestorów. Polska natomiast, dzięki lokalnym uwarunkowaniom, może być bardziej korzystna dla rodzimych inwestorów, szczególnie w zakresie kosztów i dostępności zasobów.

2. Wybór struktury funduszu

Wybór struktury jest kluczowy i zależy od charakteru inwestycji oraz planowanego zarządzania. Fundusze alternatywne mogą być prowadzone jako:

3. Rejestracja funduszu i uzyskanie zezwolenia od organu nadzoru

W Polsce rejestracja funduszu odbywa się za pośrednictwem Komisji Nadzoru Finansowego (KNF), a wymagania dotyczące rejestracji funduszu alternatywnego w Luksemburgu obsługiwane są przez CSSF. W każdym przypadku wymagana jest dokumentacja, która potwierdza kwalifikacje zarządzających i zgodność struktury z wymogami regulacyjnymi.

4. Usługi Fundequate: Administracja i wsparcie funduszu

Fundequate zapewnia kompleksową platformę do zarządzania funduszami alternatywnymi, obejmującą rejestrację, raportowanie, onboarding inwestorów oraz zgodność z przepisami w zakresie zarządzania funduszami w obu jurysdykcjach. Nasza platforma umożliwia:

5. Prowadzenie księgowości i raportowanie

Księgowość i raportowanie są kluczowe dla utrzymania zgodności z regulacjami. Zarówno Polska, jak i Luksemburg wymagają przestrzegania surowych norm księgowych i regularnego składania raportów do odpowiednich organów nadzoru. Platforma Fundequate zapewnia łatwą obsługę sprawozdawczości dzięki integracji z systemami księgowymi i automatycznemu generowaniu raportów.

6. Monitorowanie inwestycji i onboarding inwestorów

Efektywne zarządzanie i transparentność wobec inwestorów są kluczowe dla sukcesu funduszu alternatywnego. Dzięki naszej platformie inwestorzy mają dostęp do pełnych raportów finansowych i analitycznych, a także do narzędzi do oceny ryzyka. Proces onboardingu inwestorów jest uproszczony dzięki zintegrowanym funkcjom, które automatyzują akceptację inwestorów i zarządzanie ich danymi.

7. Zalety korzystania z Fundequate

Nasza platforma upraszcza proces zarządzania funduszem alternatywnym dzięki modułowym rozwiązaniom, które można dostosować do specyficznych potrzeb danego funduszu. Fundequate zapewnia:

Fundequate to wszechstronne rozwiązanie dla inwestorów i zarządzających funduszami, które pozwala na skuteczne działanie zarówno w Polsce, jak i w Luksemburgu. Pozwól nam wesprzeć Twój fundusz alternatywny od pierwszego kroku. Skontaktuj się z nami, aby dowiedzieć się więcej!

Wiemy jak złożona może być ścieżka decyzyjna, gdy planujesz nowy fundusz. O funduszach alternatywnych wiemy wszystko i chętnie pomożemy Ci w tym procesie.

Alternatywne Spółki Inwestycyjne korzystają ze zwolnienia z podatku od zysków kapitałowych w przypadku spełnienia określonych ustawą o CIT wymogów – jest to trzymanie przez ASI nieprzerwanie przez okres min. 2 lat udziału w kapitale danej inwestycji na poziomie nie mniejszym niż 5 %. Jeśli ten warunek nie jest przez ASI spełniony, to zysk ze zbycia inwestycji podlega opodatkowaniu stawką 19% CIT.

Koszt księgowości Alternatywnej Spółki Inwestycyjnej zależy od kilku czynników. Najważniejsze z nich to rodzaj funduszu i liczba transakcji przez niego realizowanych, liczba i częstotliwość wchodzenia / wychodzenia inwestorów, częstotliwość wycen, zakres wymogów raportowania zarządczego i złożoność portfela inwestycyjnego. Fundequate wraz z Genprox jako renomowane podmioty na polskim rynku oferują swoim Klientom kompleksowe pokrycie księgowości, rozliczeń podatkowych, sprawozdawczości regulacyjnej do KNF, sprawozdań finansowych i rozliczania inwestorów. Tego typu usługi zaczynają się od ok. 4,500 PLN netto miesięcznie.

Prowadzenie księgowości Alternatywnej Spółki Inwestycyjnej wymaga znajomości nie tylko zasad Ustawy o Rachunkowości ale również znajomości rozporządzenia o wycenie i prezentacji instrumentów finansowych, a w tym zasad wyceny aktywów finansowych ASI. Aby kompleksowo i bezpiecznie prowadzić księgowości ASI należy doskonale znać regulacje podatkowe obowiązujące ASI oraz jej inwestorów w przypadku dystrybucji zysków z funduszu VC.

Fundusz VC działający jako Alternatywna Spółka Inwestycyjna (ASI) opodatkowany jest podatkiem od zysków kapitałowych 19%. Jednak ustawa o CIT przewiduje zwolnienie dla ASI w przypadku spełnienia określonych przepisem wymogów. Jest to trzymanie przez ASI inwestycji nieprzerwanie przez okres 2 lat i na poziomie nie niższym niż 5% kapitału w danej spółce portfelowej.

Czynności zarządzania ASI korzystają ze zwolnienia z VAT w myśl art. 43 ust. 1 pkt 12 ustawy o VAT. Jednak w przypadku odpłatnego świadczenia usług dodatkowych dla spółek portfelowych ASI lub innych podmiotów zaangażowanych w główną działalność ASI (np. ko-inwestorów), konieczne będzie wystawianie faktur z VAT, co wiązać się musi z rejestracją ZASI lub ASI do VAT jako czynny podatnik VAT. W przypadku ZASI, który dokonuje refakturowania ASI tytułem opłaty za zarządzanie na stawce ZW świadczenie usług dodatkowych na stawce 23% komplikować będzie model rozliczeń gdyż wymuszać będzie tzw. proporcję VAT.

Nie, ASI nie ma obowiązku być zarejestrowana do VAT i co do zasady większość ZASI i ASI nie jest czynnym podatnikiem VAT. Jednak zarówno ZASI jak i ASI można zarejestrować do VAT.

Tak, ASI podobnie jak i ZASI w przypadku zewnętrznie zarządzanych ASI to podmioty prowadzące działalność na podstawie przepisów ustawy o funduszach, a te w ustawie o rachunkowości zobowiązane są do poddawania sprawozdań finansowych obowiązkowemu badaniu biegłego rewiedenta niezależnie od wartości aktywów, wielkości przychodów oraz poziomu zatrudnienia.

Nie, ASI pod zarządzaniem ZASI prowadzącego działalność na podstawie wpisu do rejestru KNF nie ma obowiązku posiadania zewnętrznych wycen portfela. Jednak praktyka, którą obserwujemy jest taka, że coraz częściej audytorzy starają się na ASI wymusić tego typu zewnętrzne wyceny gdyż to zmniejsza ryzyko ich badania.

ASI to forma wspólnego inwestowania przewidziana przepisami ustawy o funduszach, która zakłada pozyskiwanie środków od wielu inwestorów w celu ich inwestowania przy zadanym profilu ryzyka wg określonej polityki inwestycyjnej przyjętej przez zarządzającego alternatywną spółką inwestycyjną.

Pierwszym krokiem jest określenie formy działalności ASI oraz sposobu zarządzania – do wyboru są dwie możliwości: ASI zarządzana zewnętrznie (przez osobną spółkę zarządzającą) lub ASI zarządzana wewnętrznie (która samodzielnie pełni funkcję zarządzającego). Podczas wyboru modelu zarządzania istotne jest wzięcie pod uwagę nie tylko struktury organizacyjnej ASI, lecz także kosztów operacyjnych, planowanego modelu inwestycyjnego i preferencji inwestorów. W przypadku ASI zarządzanej zewnętrznie kluczową rolę odgrywa spółka zarządzająca, która spełnia wymogi regulacyjne i podejmuje codzienne decyzje inwestycyjne. ASI zarządzana wewnętrznie natomiast pełni funkcję zarówno funduszu, jak i zarządzającego, co wiąże się z większą autonomią, ale wymaga wyższego poziomu organizacji wewnętrznej oraz większych nakładów na rozwój polityki inwestycyjnej.

Więcej o rejestracji ASI na: https://genprox.com/blog/jak-zalozyc-asi-alternatywna-spolke-inwestycyjna/

Założenie Alternatywnej Spółki Inwestycyjnej polega na jej rejestracji w KNF i KRS. Więcej o procesie rejestracji na: https://genprox.com/blog/jak-zalozyc-asi-alternatywna-spolke-inwestycyjna/

Księgowość Alternatywnej Spółki Inwestycyjnej wymaga wiedzy i doświadczenia w branży inwestycyjnej. Genprox i Fundequate to najlepsza firma księgowa do księgowości ASI. Obsługujemy ponad 70% wartości aktywów ASI w Polsce i obsługujemy tak renomowane fundusze jak PFR Ventures działające jako fund-of-funds, Vinci ASI, Pracuj VC, Movens, Smok i wiele innych.