Menu

Dla emitentów kapitału Fundequate oferuje moduł pozwalający na tworzenie kampanii informacyjnych oraz kampanii inwestycyjnych dla zamkniętego grona oznaczonych inwestorów, którzy wyrazili aktywne zainteresowanie ofertą funduszu VC/PE.

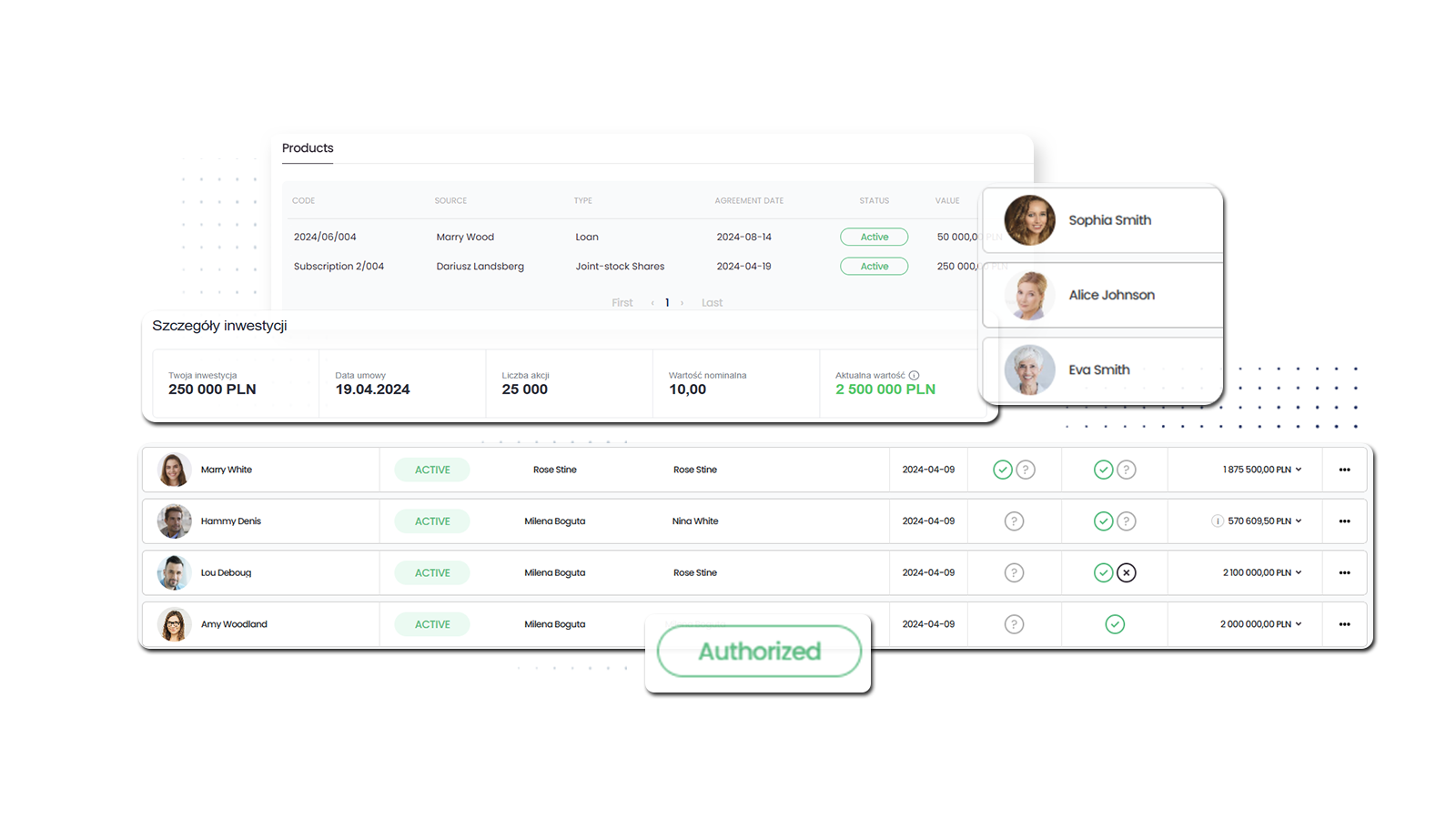

Fundequate automatyzuje onboarding inwestorów, zapewniając szybkie i zgodne z regulacjami procesy KYC i AML realizowane w pełni elektronicznie. Integracja via API z Autenti oraz IDnow pozwalają na weryfikację tożsamości i statusu inwestora. Pełna integracja procesu onboardingu inwestora minimalizuje formalności, zapewniając bezpieczną weryfikację tożsamości i statusu inwestorów.

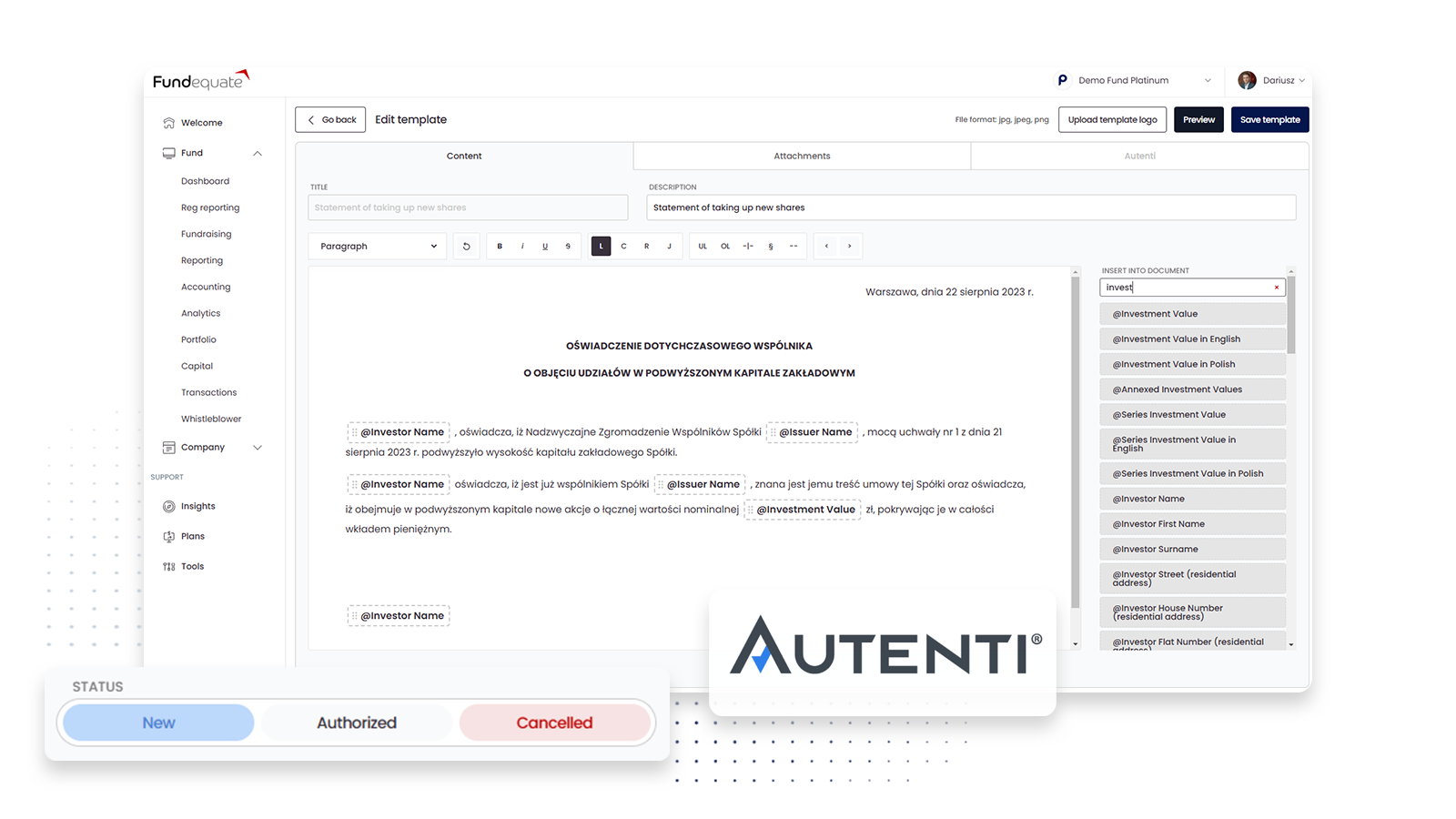

Fundequate oferuje generator umów oparty na wzorcach, który automatyzuje i standaryzuje proces tworzenia dokumentów. Integracja z Autenti umożliwia podpisywanie umów online, zapewniając szybki i bezpieczny obieg dokumentów. Wszystkie umowy są generowane w jednolitym układzie, bez możliwości modyfikacji przez doradców, co gwarantuje spójność i zgodność z procedurami.

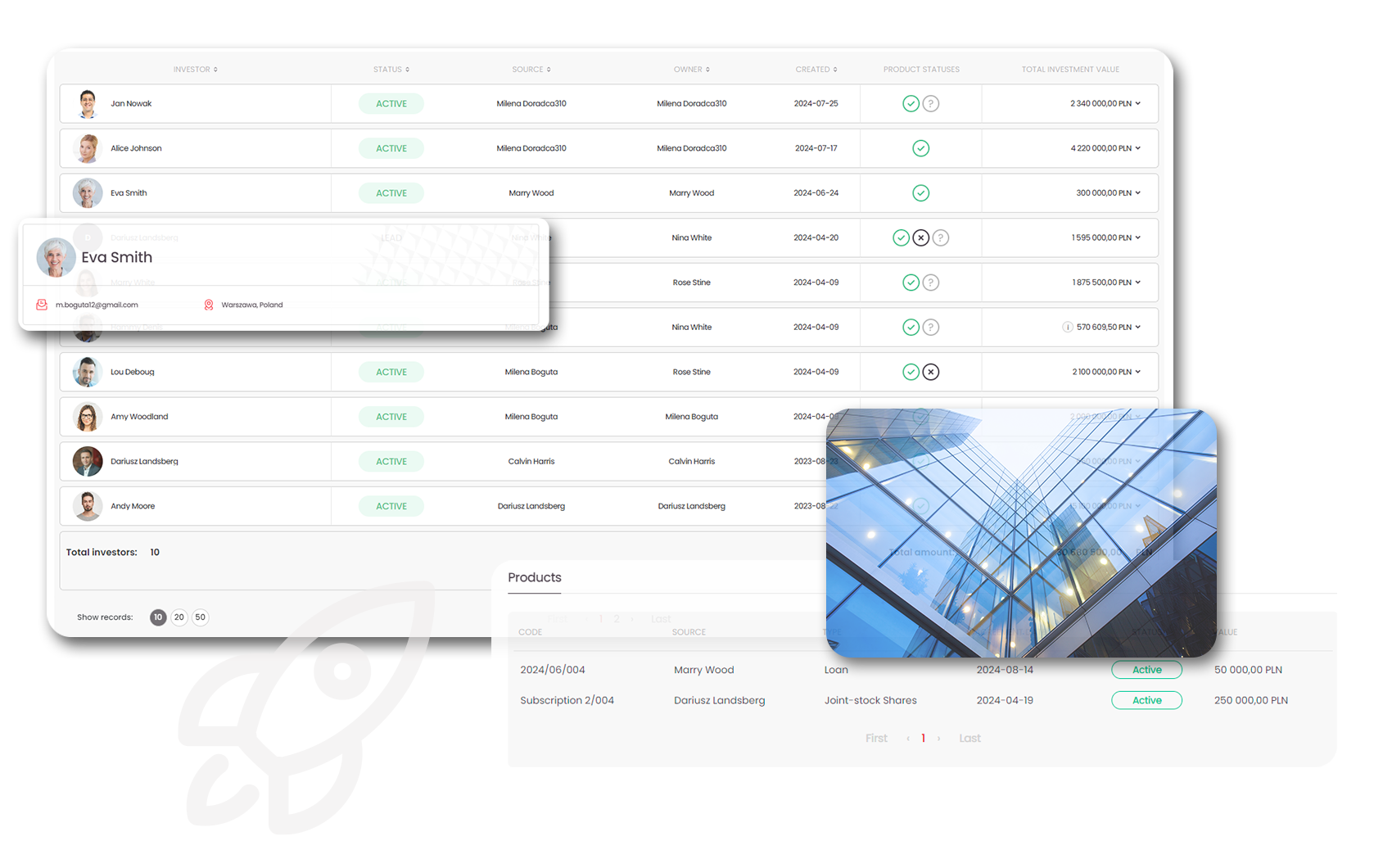

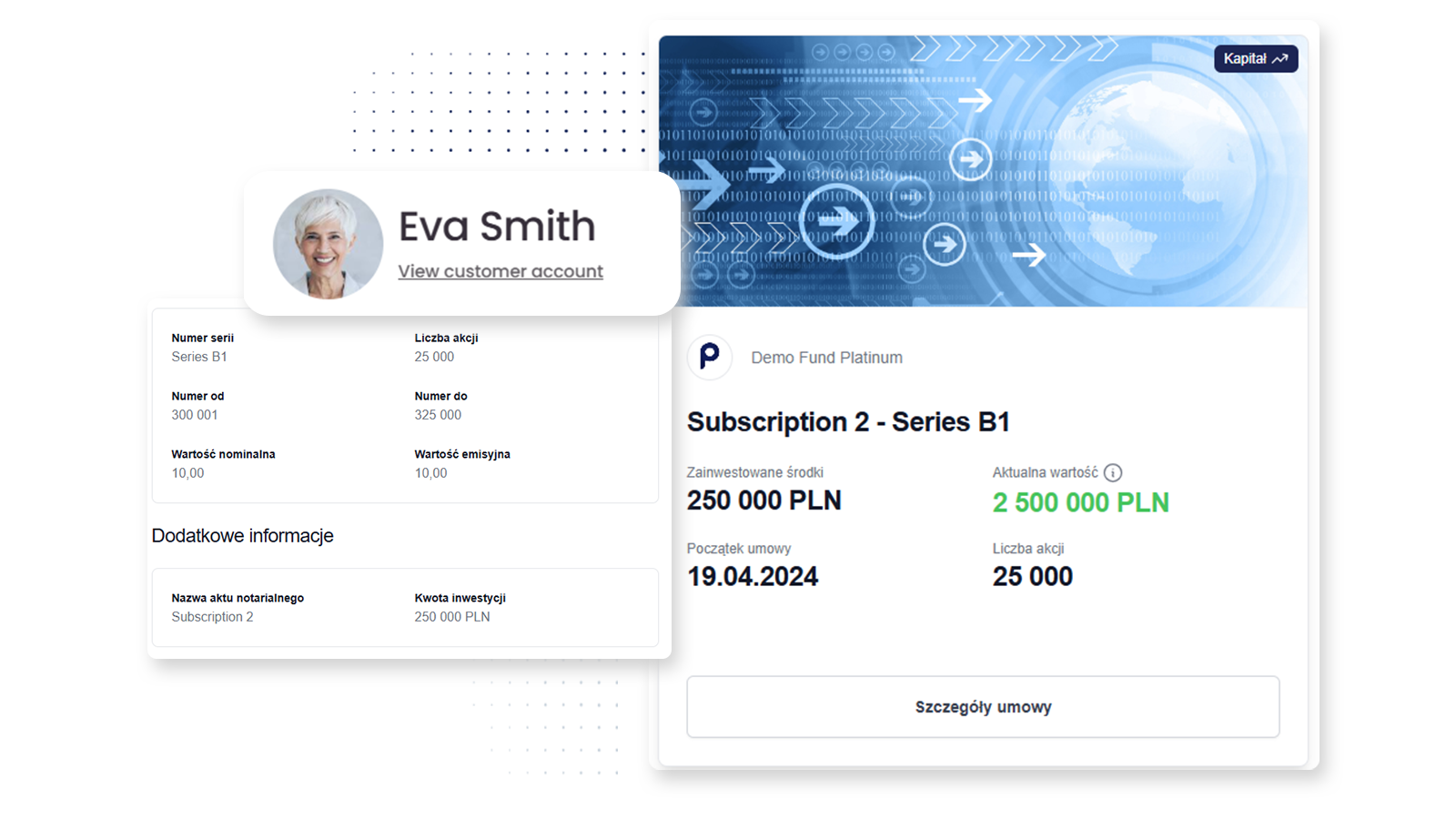

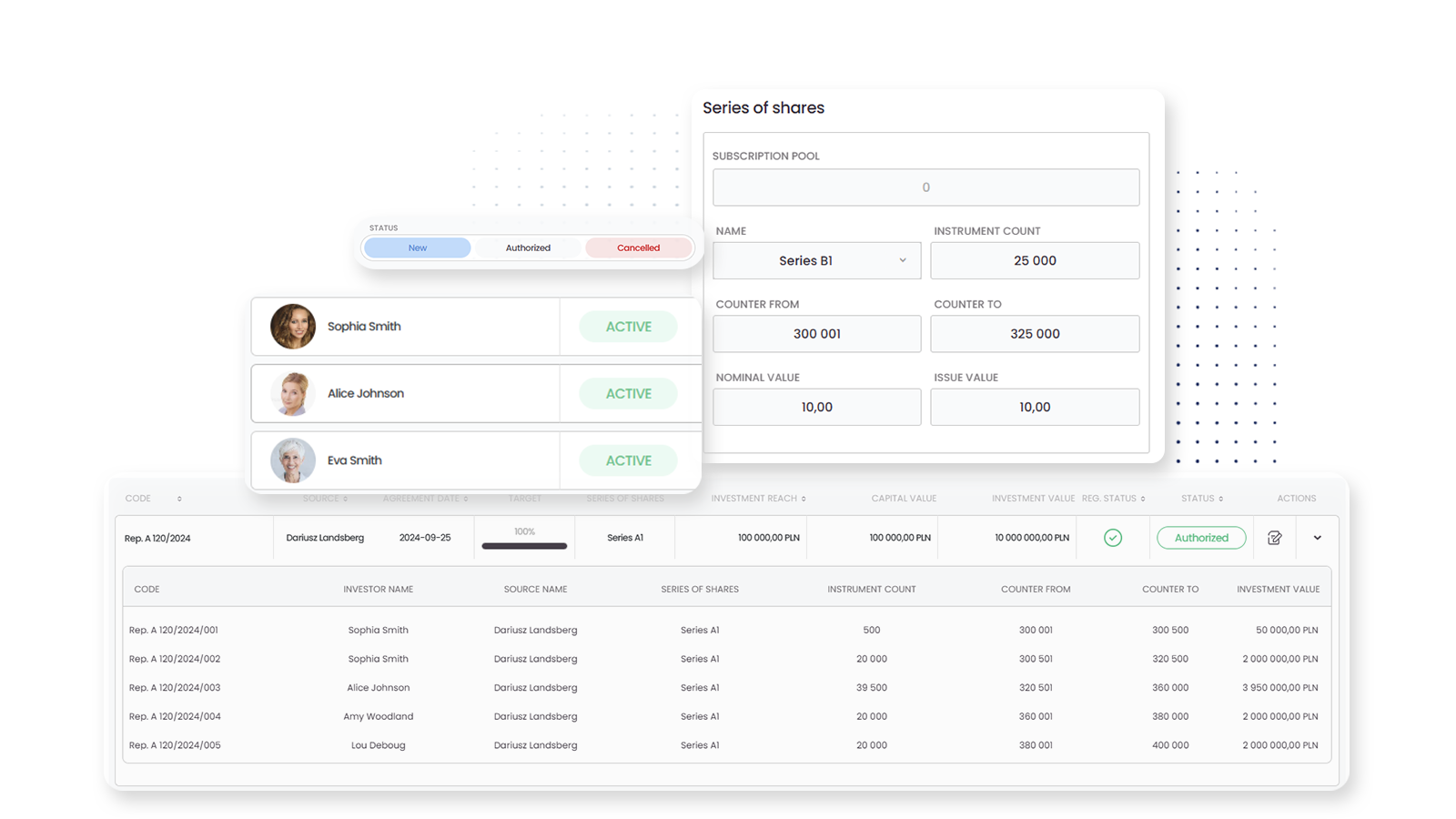

Zapewniamy ewidencję kapitałów funduszu, w tym szczegółowy zapis każdej subskrypcji i inwestycji. Fundequate pozwala na bieżące śledzenie wpłat, rozliczeń i wyników finansowych, co zapewnia pełną kontrolę nad finansami funduszu. Każda transakcja jest dokumentowana, a dostęp do tych informacji jest możliwy w czasie rzeczywistym, co umożliwia przejrzystą współpracę z inwestorami.

Fundequate umożliwia automatyczne rozliczanie inwestorów oraz zarządzanie capital calls, zapewniając pełną zgodność z warunkami funduszu. Platforma obsługuje powiadomienia, śledzi wpłaty i generuje raporty, upraszczając proces zarządzania kontami kapitałowymi (tzw. capital accounts).

Wiemy jak złożona może być ścieżka decyzyjna, gdy planujesz nowy fundusz. O funduszach alternatywnych wiemy wszystko i chętnie pomożemy Ci w tym procesie.

Fundraising w funduszach VC to proces pozyskiwania kapitału od inwestorów, który umożliwia finansowanie innowacyjnych startupów oraz rozwijanie portfela inwestycyjnego funduszu.

Główne źródła kapitału to inwestorzy instytucjonalni (np. fundusze emerytalne), rodziny, osoby prywatne (ang. high-net-worth individuals), fundacje oraz korporacje.

Kluczowe kroki to: przygotowanie solidnego biznesplanu, stworzenie atrakcyjnej prezentacji dla inwestorów, budowanie sieci kontaktów oraz efektywne prowadzenie negocjacji.

Do fundraisingu zwykle potrzebne są: memorandum informacyjne (ang. private placement memorandum), umowy inwestycyjne, prognozy finansowe oraz dane dotyczące zarządzania funduszem.

Inwestorzy zwracają uwagę na doświadczenie zespołu zarządzającego, strategię inwestycyjną, potencjał rynkowy portfelowych spółek oraz dotychczasowe wyniki funduszu.

Onboarding inwestorów zazwyczaj obejmuje przedstawienie dokumentacji prawnej, wyjaśnienie struktury funduszu, a także organizację spotkań i prezentacji, aby odpowiedzieć na pytania inwestorów.

Wyzwania obejmują zidentyfikowanie odpowiednich inwestorów, przekonanie ich do zainwestowania oraz zarządzanie oczekiwaniami inwestorów w trakcie procesu.

Due diligence to proces dokładnej analizy funduszu oraz jego strategii inwestycyjnej przeprowadzany przez inwestorów przed podjęciem decyzji o zainwestowaniu.

Obecnie zauważa się rosnące zainteresowanie inwestycjami w technologie, zrównoważony rozwój oraz startupy działające w sektorze zdrowia, co wpływa na strategie fundraisingowe funduszy VC.

Fundusze VC koncentrują się na inwestowaniu w startupy i wczesne etapy rozwoju firm, podczas gdy inne fundusze, takie jak fundusze private equity (PE), często inwestują w bardziej dojrzałe przedsiębiorstwa, które wymagają restrukturyzacji lub optymalizacji.

Fundusze VC mogą efektywnie komunikować się z inwestorami poprzez regularne raportowanie wyników inwestycji, organizację spotkań oraz wysyłanie aktualizacji dotyczących rozwoju portfelowych spółek, co buduje zaufanie i długotrwałe relacje.