Fundusz inwestycyjny w Luksemburgu – specjalna spółka komandytowa SCSp wraz z Sarl jako zarządzającym.

Ustawa z dnia 12 lipca 2013 r. w sprawie zarządzających alternatywnymi funduszami wprowadziła do luksemburskiego porządku prawnego Dyrektywę Parlamentu Europejskiego i Rady 2011/61/UE z dnia 8 czerwca 2011 r. w sprawie zarządzających alternatywnymi funduszami (‘AIFM Law’). Wtedy też do obrotu gospodarczego w Luksemburgu została wprowadzona tzw. specjalna spółka komandytowa SCSp (Special Limited Partnrship – Société en Commandite Spéciale). Dla zarządzających funduszami istotne jest to, że w formie SCSp działalność może prowadzić specjalistyczny fundusz inwestycyjny SIF (Specialised Investment Fund).

Charakterystyka spółki SCSp

Spółka SCSp jest spółką osobową nie posiadającą osobowości prawnej o charakterystyce zbliżonej do polskiej spółki komandytowo-akcyjnej, jednak posiadającą transparentność podatkową. Spółka SCSp powoływana jest do życia na podstawie umowy zawartej pomiędzy jej wspólnikami (partnerami).

Luksemburska spółka SCSp zaczęła się cieszyć dużym zainteresowaniem polskich inwestorów i zarządzających w 2014 r. w związku z opodatkowaniem podatkiem dochodowym polskich spółek komandytowo-akcyjnych. Podobnie teraz, w związku z planami opodatkowania podatkiem CIT spółek komandytowych od 2021 r. warto rozważyć zastosowanie SCSp w działalności inwestycyjnej.

W spółce SCSp występują dwa rodzaje wspólników:

- komplementariusz – wspólnik z nieograniczoną odpowiedzialnością odpowiadający za zobowiązania spółki całym swoim majątkiem – tzw. General Partner (associé commandité),

- komandytariusz – wspólnik z ograniczoną odpowiedzialnością odpowiadający za zobowiązania spółki do wysokości wniesionych wkładów – tzw. Limited Partner (associé commanditaire).

Udział wspólników w zyskach i stratach SCSp może być w dowolny sposób ukształtowany w umowie spółki. Jednakże, wspólnik SCSp nie może być całkowicie wyłączony z udziału w zyskach lub stratach SCSp. W przypadku braku specyficznych postanowień w umowie spółki, zyski i straty w SCSp są przypisywane każdemu ze wspólników stosownie do wysokości wniesionego wkładu. Udziały wspólników w zysku spółki SCSp określa umowa spółki SCSp.

Luksemburskie prawo nie określa minimalnej wysokości wkładów/kapitału SCSp, a nazwa SCSp nie musi zawierać w sobie nazwy (firmy) wspólnika o nieograniczonej odpowiedzialności (General Partner).

Spółka SCSp może być założona zarówno w formie aktu notarialnego, jak i w formie umowy. Do rejestracji SCSp wystarczą wyłącznie dwa oryginały umowy spółki. Publikacji w luksemburskim rejestrze handlowym (RCS) nie podlega cała umowa, a jedynie wyciąg z umowy.

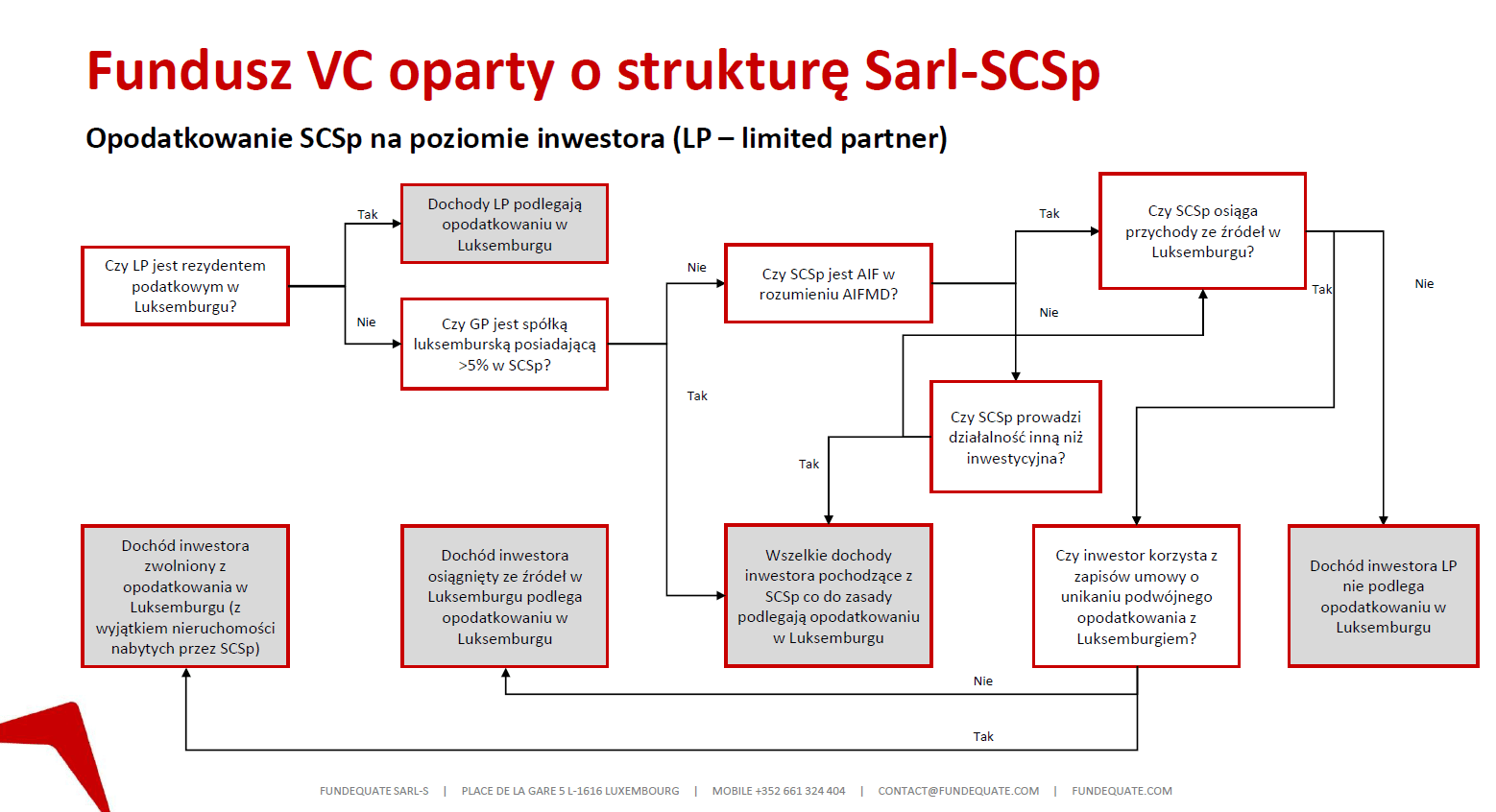

Opodatkowanie w spółce SCSp będącej AIF w rozumieniu AIFMD

Na gruncie luksemburskiej ustawy o podatku dochodowym (Loi du 4 décembre 1967 concemant limpôt sur le revenu), dochody spółki SCSp nie podlegają opodatkowaniu na poziomie spółki, ale na poziomie jej wspólników (proporcjonalnie do posiadanego przez nich udziału). Przepisy luksemburskie nakazują powiększanie przychodów i kosztów podatkowych wspólnika spółki SCSp w roku podatkowym, w którym zostały ujęte w księgach rachunkowych spółki SCSp, a nie w roku otrzymania dywidendy lub innej wypłaty z zysku.

W zależności od statusu wspólnika rozróżniamy następujące przypadki:

- Komandytariusz jest luksemburskim rezydentem podatkowym – opodatkowanie dochodów komandytariusza w Luksemburgu,

- Komandytariusz nie jest luksemburskim rezydentem podatkowym oraz Komplementariusz będący spółką luksemburską posiada mniej niż 5% w SCSp – dochody komandytariusza zwolnione z opodatkowania w Luksemburgu (chyba, że SCSp prowadzi działalność komercyjną inną niż inwestycyjną – w takiej sytuacji dochody komandytariusza podlegają opodatkowaniu w Luksemburgu w części, w której pochodzą z SCSp).

Koszty rejestracji SCSp

Koszty rejestracji SCSp obejmują w szczególności:

- koszty publikacji w Rejestrze Handlowym i Spółek (Registre de commerce et des sociétés – RCS);

- wszelkie koszty związane z wydawaniem zezwoleń administracyjnych;

- koszty notarialne, w przypadku korzystania z usług notariusza (nie jest to wymagane prawem).

Przepisy prawa wymagają prowadzenia ksiąg rachunkowych dla SCSp. Jednak spółka nie jest zobowiązana do sporządzania ani składania rocznych sprawozdań finansowych.

Polecamy nasze publikacje na temat funduszy inwestycyjnych w Luksemburgu Co to są fundusze luksemburskie? oraz Rodzaje i struktury alternatywnych funduszy inwestycyjnych w Luksemburgu

Autor

Dariusz Landsberg, FCCA

CEO Fundequate